Ponzi dolandırıcılığı (Ponzi Scam)

![]()

ÖZET

Dünyada ve ülkemizde belki de yüzyıllardan beri süregelen en önemli suç türü kuşkusuz dolandırıcılıktır. Ancak son yüzyılı aşkın bir süredir dolandırıcılık evrim geçirerek teknolojinin de yardımıyla yeni boyutlara erişmiştir. Sanal dünya, toplumsal medyanın kullanımı, bilgisayar oyunları vb. gelişmeler dolandırıcılığın evrim geçirmesine katkı sağlamışlardır. Özellikle tasarrufların görece düşük olduğu gelişmekte olan ülkelerde, dolandırıcılar uygun atmosfer bulmakta ve olağan koşullardaki getirilerin çok üzerinde getiriler önerilerek yığınlar kandırılmakta ve bu sistem yıllardan beri sürüp gitmektedir. Herhangi bir kuruma, ülkeye veya kişiye bağlı olmayan, ülkelerin para birimleriyle alınıp satılabilen ve herhangi bir aracıya gerek kalmaksızın doğrudan transfer edilebilen dijital para birimi BitCoin ile birlikte dolandırıcılıkta teknolojinin rolü artmıştır. Sisteme adını veren Charles Ponzi tarafından 1900’lerin başlarında ABD’de uygulanan Ponzi dolandırıcılığı, insanları az zamanda yüksek kârlar elde edebileceklerine inandıran bir kurguya dayanmakta olup, kısa sürede binlerce yatırımcıya ulaşmıştır. İşte bu yazıda, dolandırıcılık mefhumu hukuki açıdan irdelenerek, teknik boyutlarıyla Ponzi dolandırıcılığı ele alınmıştır.

Son aylarda ülkemiz medyasında, olağan finans sisteminin dışında tasarrufları toplayarak cari faiz oranlarının çok üzerinde getiri vaat etmek suretiyle kitleleri kandıran çok sayıda dolandırıcılık temelli şirket, çete, platform vb. oluşumlar ile ilgili haberlere rastlanmaktadır.

Neredeyse insanlık tarihi ile yaşıt bir suç tipi sayabileceğimiz “dolandırıcılık”, son yıllarda form değiştirerek, şaşırtıcı tür ve boyutlarda karşımıza çıkmaya başlamıştır. Zamanın ruhuna uygun olarak, gerek dünyada gerekse ülkemizde yaşanan “sanal dünya”, “sosyal medya”, “bilgisayar oyunu” gibi tamlamalarla adlandırılan çılgınlık beraberinde olağandışı gelir elde etme isteklerinin de karşılandığı platformların doğumuna sebep olmuş ve bu durum, uyanıklık peşinde koşan kişileri uyarmıştır. Ülkemiz açısından bakılırsa, bu tür oluşumlar, zaten tasarruf açığı olan ülkemizde hem milyarlarca liralık vurgunlarla tasarrufların resmi sistem dışına çıkarılarak heba edilmesine, hem de çok sayıda insanımızın mağduriyetine yol açmıştır.

Genel olarak “dolandırıcılık” suçu(1)

“Dolandırıcılık”, hileli davranışlarla bir kimseyi aldatıp, onun veya başkasının zararına olarak, kişinin kendisine veya başkasına yarar sağlamasıdır. Bu bakımdan dolandırıcılık suçu, kişilerin malvarlığına karşı işlenen bir suçtur.

Dolandırıcılık suçunun en temel özelliği; failin sahip olduğu kurnazlık, plan yapma, uyum sağlama ve ikna kabiliyeti ile mağdurların deneyimsizliğini, dikkatsizliğini, düşüncesizliğini (hiffetini ya da işi hafiften almasını) ve kolay yoldan para kazanma hırsını (aç gözlülüğünü, tamahkârlığını(2)) kullanarak gelir elde etmesidir. Diğer bir ifadeyle, bu suçta fail/suçlu, hileli hareketlerle mağduru gerçeğe aykırı hal ve vakaların varlığına inandırarak belirli bir düşünce ve hayaller oluşturarak amacına ulaşmaktadır.

Bilindiği üzere, 26.09.2004 tarihli ve 5237 sayılı Türk Ceza Kanunu’nun(3) (TCK), “Dolandırıcılık” başlıklı 157’nci maddesi uyarınca, hileli davranışlarla bir kimseyi aldatıp, onun veya başkasının zararına olarak, kendisine veya başkasına bir yarar sağlayan kişiye 1 yıldan 5 yıla kadar hapis ve 5.000 güne kadar adli para cezası verilir. Söz konusu maddede dolandırıcılık(4) suçu tanımlanmıştır.

Söz konusu suç tanımı ile kişilerin sahip bulunduğu malvarlığı hakkının korunması amaçlanmıştır. Ayrıca, bu suçun işlenişi sırasında hileli davranışlar ile kişiler aldatılmaktadır. Aldatıcı nitelik taşıyan hareketlerle, kişiler arasındaki ilişkilerde var olması gereken iyi niyet ve güven ihlal edilmektedir. Bu suretle kişinin irade serbestisi etkilenmekte ve irade özgürlüğü ihlal edilmektedir.

Çok hareketli suç görüntüsü taşıyan dolandırıcılık suçunun oluşumu açısından birden fazla fiilin gerçekleşmesi gerekmektedir. Bunların birincisini hile oluşturmaktadır. Hile, icrai bir davranışla gerçekleştirilebileceği gibi; karşı tarafın içine düştüğü hatadan, bir konuda yanlış bilgi sahibi olmasından yararlanarak da, yani ihmali davranışla da, gerçekleştirilebilir. Ancak, bu durumda kişinin, hataya düşen karşı tarafı bilgilendirmek konusunda yükümlülüğünün olması gerekir. Hataya düşen kişi ile hukuksal ilişkide bulunulan durumlarda, böyle bir yükümlülük vardır. Ayrıca, muhatabın belli bir husustaki hatası karşısında kişinin ihmali davranışının, örneğin susmasının, bir beyan, açıklama değerini taşıması gerekir.

Dolandırıcılık suçunun oluşabilmesi için, gerçekleştirilen hilenin etkisiyle, bu hileye maruz kalan kişinin veya bir üçüncü kişinin zararına olarak, fail veya bir başkası bir menfaat elde etmelidir.

Dolandırıcılık suçu, kasten işlenebilen bir suçtur. Burada söz konusu olan kast, dolandırıcılık suçunun maddi unsurlarının hepsinin fail tarafından bilinmesini ifade etmektedir. Bir başka ifadeyle, fail gerçekleştirdiği davranışların hile teşkil ettiğini, başka birini aldatıcı nitelikte olduğunu bilmelidir. Ayrıca, fail, bu hileli davranışlar sonucunda bunların etkisiyle, hileye maruz kalan kişinin veya başkasının malvarlığında bir eksilme meydana geldiğini, zarar gördüğünü ve buna karşılık, kendisinin veya sair bir kişinin malvarlığında bir artma meydana geldiğini bilmelidir. Bu itibarla, fail, mağdurun malvarlığındaki eksilmenin, mağdurun gördüğü zararın kendi hileli davranışları sonucunda meydana geldiğini bilmelidir; hile ile zarar arasındaki illiyet bağının varlığının bilincinde olmalıdır. Belirtilen hususlara ilişkin kast, doğrudan kast olabileceği gibi, olası kast da olabilir.

Dolandırıcılık suçunun işlenmesi suretiyle elde edilen yararın miktarı çoğu zaman tam olarak belirlenememektedir. Bu gibi durumlar göz önünde bulundurularak, dolandırıcılık suçundan dolayı hapis cezasının yanı sıra ayrıca adli para cezası da öngörülmüştür.

Diğer taraftan 5237 sayılı TCK’nın “Nitelikli dolandırıcılık” başlıklı 158’inci maddesinde, “Dolandırıcılık suçunun;

- Dini inanç ve duyguların istismar edilmesi suretiyle,

- Kişinin içinde bulunduğu tehlikeli durum veya zor şartlardan yararlanmak suretiyle,

- Kişinin algılama yeteneğinin zayıflığından yararlanmak suretiyle,

- Kamu kurum ve kuruluşlarının, kamu meslek kuruluşlarının, siyasi parti, vakıf veya dernek tüzel kişiliklerinin araç olarak kullanılması suretiyle,

- Kamu kurum ve kuruluşlarının zararına olarak,

- Bilişim sistemlerinin, banka veya kredi kurumlarının araç olarak kullanılması suretiyle,

- Basın ve yayın araçlarının sağladığı kolaylıktan yararlanmak suretiyle,

- Tacir veya şirket yöneticisi olan ya da şirket adına hareket eden kişilerin ticari faaliyetleri sırasında; kooperatif yöneticilerinin kooperatifin faaliyeti kapsamında,

- Serbest meslek sahibi kişiler tarafından, mesleklerinden dolayı kendilerine duyulan güvenin kötüye kullanılması suretiyle,

- Banka veya diğer kredi kurumlarınca tahsis edilmemesi gereken bir kredinin açılmasını sağlamak maksadıyla,

- Sigorta bedelini almak maksadıyla

işlenmesi halinde, 2 yıldan 7 yıla kadar hapis ve 5.000 güne kadar adli para cezasına hükmolunur. Ancak, (e), (f), (j) ve (k) bentlerinde sayılan hallerde hapis cezasının alt sınırı 3 yıldan, adli para cezasının miktarı suçtan elde edilen menfaatin iki katından az olamaz. Kamu görevlileriyle ilişkisinin olduğundan, onlar nezdinde hatırı sayıldığından bahisle ve belli bir işin gördürüleceği vaadiyle aldatarak, başkasından menfaat temin eden kişi, yukarıdaki fıkra hükmüne göre cezalandırılır.”

5237 sayılı TCK’nın 158’inci maddesinde, dolandırıcılık suçunun temel şekline göre cezanın artırılmasını gerektiren nitelikli unsurları belirlenmiştir. Birinci fıkranın (a) bendinde, dolandırıcılık suçunun dini inanç ve duyguların istismar edilmesi suretiyle işlenmesi, bu suçun temel şekline göre daha ağır ceza ile cezalandırılmayı gerektiren bir durum olarak kabul edilmiştir. Burada dikkat edilmesi gereken husus, dinin bir aldatma aracı olarak kullanılmasıdır. Bu nitelikli unsurun gerçekleşebilmesi için, dini inanç ve duygular, aldatma aracı olarak kötüye kullanılmalıdır. Suçun oluşabilmesi için, dini inanç ve duyguların kötüye kullanılması suretiyle gerçekleştirilen hile ile haksız bir yarar da sağlanmış olmalıdır. Kişinin içinde bulunduğu tehlikeli durum veya zor şartlar, başkalarına güven duymaya en fazla gereksinim duyduğu anlardır. Kişinin örneğin doğal bir afete veya trafik kazasına maruz kalmasından ya da hastalığı yüzünden içine düştüğü çaresizlikten yararlanılarak aldatılması daha kolaydır. Bu nedenle, birinci fıkranın (b) bendinde, dolandırıcılık suçunun kişinin içinde bulunduğu tehlikeli durum veya zor koşullardan yararlanmak suretiyle işlenmesi, bu suçun temel şekline göre daha ağır ceza ile cezalandırılmayı gerektiren bir durum olarak kabul edilmiştir.

Yine, kişinin algılama yeteneğinin zayıflığından yararlanılarak aldatılması daha kolaydır. Bu nedenle, belirtilen durum birinci fıkranın (c) bendinde, dolandırıcılık suçunun temel şekline göre daha ağır ceza ile cezalandırılmayı gerektiren bir nitelikli unsuru olarak kabul edilmiştir. Birinci fıkranın (d) bendinde, dolandırıcılık suçunun kamu kurum ve kuruluşlarının, kamu meslek kuruluşlarının, siyasi parti, vakıf veya dernek tüzel kişiliklerinin araç olarak kullanılması suretiyle işlenmesi, bu suçun bir nitelikli unsuru olarak kabul edilmiştir. Çünkü kamu kurum veya kuruluşları, kamu kurumu niteliğindeki meslek kuruluşları, siyasi parti, vakıf veya dernek tüzel kişilikleri toplumda güven beslenen müesseseler olarak kabul edilmişlerdir. Fıkranın (e) bendinde, bu suçun kamu kurum ve kuruluşlarının zararına olarak işlenmesi, bu suçun daha ağır cezayı gerektiren nitelikli hali olarak kabul edilmiştir.

Dolandırıcılık suçunun, bilişim sistemlerinin, banka veya kredi kurumlarının araç olarak kullanılması suretiyle işlenmesi(5) de, birinci fıkranın (f) bendinde bu suçun bir nitelikli unsuru olarak kabul edilmiştir. Bilişim sistemlerinin ya da birer güven kurumu olan banka veya kredi kurumlarının araç olarak kullanılması, dolandırıcılık suçunun işlenmesi açısından önemli bir kolaylık sağlamaktadır. Banka ve kredi kurumları açısından dikkat edilmesi gereken husus, bu kurumları temsilen, bu kurumlar adına hareket eden kişilerin başkalarını kolaylıkla aldatabilmeleridir. Aynı şekilde, söz konusu fıkranın (g) bendinde, dolandırıcılık suçunun basın ve yayın araçlarının sağladığı kolaylıktan yararlanmak suretiyle işlenmesi bu suç açısından bir nitelikli unsur olarak belirlenmiştir. Birinci fıkranın (h) bendinde, ticari faaliyeti meslek olarak icra eden kişilerin güvenilirliğini sağlamak amacıyla, dolandırıcılık suçunun tacir veya şirket yöneticisi olan ya da şirket adına hareket eden kişilerin ticari faaliyetleri sırasında; kooperatif yöneticilerinin kooperatifin faaliyeti kapsamında işlenmesi, bu suçun temel şekline nazaran daha ağır cezayı gerektiren bir nitelikli unsur olarak kabul edilmiştir. Aynı düşüncelerle, fıkranın (i) bendinde dolandırıcılık suçunun serbest meslek sahibi kişilerce, mesleklerinden dolayı kendilerine duyulan güvenin kötüye kullanılması suretiyle işlenmesi, bu suçun nitelikli bir unsuru olarak tanımlanmıştır. (j) bendinde, dolandırıcılık suçunun banka veya diğer kredi kurumlarından, esasta tahsis edilmemesi gereken bir kredinin açılmasını sağlamak amacıyla işlenmesi bir nitelikli unsur olarak tanımlanmıştır. Banka veya kredi kurumundan bir kredinin temini amacıyla hileli davranışlarda bulunulması ve buna dayalı olarak kredi adı altında bir yarar sağlanması durumunda bu nitelikli unsur oluşacaktır. Kredi kurumu deyiminden banka olmamasına karşın, kanunen borç para vermeye yetkili kılınan kurumlar anlaşılır. (k) bendi, sigorta edenin dolandırılmasına ilişkindir. Failin sigorta edilen veya sigorta bedelini alacak kimse olması şart değildir. Keza, sigorta edilen riskin türü de önemli değildir.

Söz konusu maddenin ikinci fıkrasında, mülga 765 sayılı Türk Ceza Kanunu’nda bağımsız bir suç olarak tanımlanan “nüfuz ticareti”, dolandırıcılık suçunun bir nitelikli şekli olarak tanımlanmıştır. Bu hükme göre; kamu görevlileriyle ilişkisinin olduğundan, onlar nezdinde hatırı sayıldığından bahisle ve belli bir işin gördürüleceği vaadiyle aldatarak, başkasından menfaat temin eden kişi, dolandırıcılık suçunun nitelikli şeklinden dolayı cezalandırılacaktır.

5237 sayılı TCK’nın “Daha az cezayı gerektiren hal” başlıklı 159’uncu maddesinde ise, “Dolandırıcılığın, bir hukuki ilişkiye dayanan alacağı tahsil amacıyla işlenmesi halinde, şikayet üzerine, 6 aydan 1 yıla kadar hapis veya adli para cezasına hükmolunur.” denilmektedir. Kişinin bir hukuksal ilişkiye dayanan alacağını tahsil amacıyla hileye başvurmuş olması durumunda da, dolandırıcılık suçunun oluştuğunu kabul etmek gerekir. Ancak, anılan maddede, kişinin bir hukuki ilişkiye dayanan alacağı tahsil amacı, dolandırıcılık suçunun temel şekline göre daha az cezayı gerektiren bir neden olarak kabul edilmiş ve ayrıca, bu nedenle soruşturma ve kovuşturma yapılması mağdurun şikayetine bağlanmıştır.

“Para toplama” dolandırıcılığı

1. 1990’lı Yıllarda Yaşanan İzinsiz Para Toplama Eylemlerinin Kısa Bir Özeti(6)

Para toplama yöntemi, ülkemizde özellikle 1990’lı yıllarda özellikle Konya, Yozgat ve Aksaray gibi illerde yerleşik “işçi şirketleri” ekseninde olmak üzere çok yaygın olarak kullanılmış ve bu yolla on binlerce kişi mağdur edilmiştir.

Para toplayan şirketler, genellikle “Holding” unvanlı anonim şirket (A.Ş.) biçiminde ve kuruluş aşamasında A.Ş.’ler için mülga 6762 sayılı Türk Ticaret Kanunu (TTK) uyarınca yeter sayı olan 5 ortakla kurulmuşlardır. Yasal düzenlemelerde Holding ibaresinin ticaret unvanında kullanımına ilişkin herhangi bir sınırlama getirilmemiş olması ve bu unvanın fon sağlanacak kişilerde uyandıracağı olumlu izlenim, bu şirketlerin unvanlarında Holding ibaresini kullanmalarına neden olmuştur.

Yeter ortak sayısıyla kurulan bu Holdingler daha sonra ya kurucu ortakların sahibi oldukları hisseleri başkalarına devretmek ya da sermaye artırımına gitmek suretiyle artırılan sermayeyi temsil eden hisse senetlerini 3. kişilere satmak suretiyle özellikle yurt dışında yerleşik kişilerden ortaklık adı altında sermaye sağlamışlardır. Söz konusu Holdinglerin kayıtlı ya da kayıtsız ortak sayısı 250 kişiyi aştığında ise mülga 2499 sayılı Sermaye Piyasası Kanunu (SPKn) gereği Halka Açık Anonim Şirket (HAAŞ) sayılmışlardır. HAAŞ sayılmaları durumunda da gerek sermaye artırımına gitmelerinde gerekse hisse senetlerini halka arz etmelerinde o güne kadar karşılarına çıkmayan yeni ve çok daha karmaşık hukuki süreçler söz konusu olmuş ve bundan dolayı bu şirketlerden bazıları ortak sayılarını gizlemişlerdir. Ortak sayılarının binlerle ifade edilmesi durumunda ise fiziki bir takım olanaksızlıklar ortaya çıkabilmiştir. Örneğin bu şirketlerin TTK gereği belli bir nisap ve kapalı ortamda yapmaları gereken genel kurullarını yapamayacak duruma gelmeleri söz konusu olmuştur. Ortakların kayıt dışı tutulması ise ortakların hakları açısından risk doğurmuştur. Bu Holdingler ile ortakları arasındaki güven unsuru, bu konuya çok da önem verilmemesi sonucunu doğurmuştur. Ortakların ellerindeki hisse senetlerinin nama yazılı olması belli ölçüde bir güvence oluştursa da, bazı ortakların ellerinde hisse senedi de olmadığı bilinmektedir. Öte yandan, TTK düzenlemeleri çerçevesinde anonim şirketlerin sermayelerini temsilen hisse senedi çıkarma zorunlulukları da bulunmamaktadır. Bu Holdinglerce ortaklarının kayıt dışı bırakılmasının bir nedeni de kayda almanın ve takibin belli ölçüde zor olmasıdır. Zira ortakların çoğu yurt dışında bulunmakta ve sahip oldukları hamiline yazılı hisse senetlerini bu Holdinglerin bilgisi dışında başka kişilere devredebilmektedirler. Holdingler strateji olarak, şirket ve tesislerini, belki de ticari hayatın çok da canlı olmadığı bölgelerde kurmakta, öncelikle ve özellikle bu bölgeler kökenli yurt dışında çalışan işçilerin tasarruflarını bu kişileri Holdinge ortak yaparak elde etmeyi amaçlamışlardır. Daha sonra kurulan bu şirketler ve tesisler vasıtasıyla yine öncelikli olarak bulunulan yöre kökenli ortaklarının yakınlarını, daha sonra da diğer yöre kökenli kişileri istihdam etmişlerdir. Bu uygulama Holdingler açısından istihdam maliyetini düşürürken, yörede bulunan şirket ve tesislerin yöre halkı tarafından benimsenmesi ve desteklenmesi sonucu ortaya çıkarmıştır.

Holdingler hisse senetlerini genellikle yabancı para cinsinden sabit bir fiyatla yurt dışında yerleşik kişilere satmışlardır. Hisse senedi satış işlemleri genellikle aşağıdaki gibi yapılmıştır:

- Doğrudan Holding merkezine ortak olmak amacıyla gelen kişilere hisse senedi satışı yapılmıştır.

- Holding adına yurtdışında, temsilci olarak adlandırılan ve ellerinde Holding yetkililerince verilmiş yetki belgesi bulunan şahıslar hisse senedi satış işlemlerini gerçekleştirmişlerdir. Holdinglerce temsilci olarak görevlendirilen kişilere birer yetki belgesi verilmiş; söz konusu temsilciler, kişilerden parayı aldıklarında ellerinde Holdinglerin hisse senetleri varsa anında kişilere hisse senedi vermiş, hisse senedi mevcut değilse, düzenlenen çeşitli belgelerle tahsilat gerçekleştirilmiş ve daha sonra bu kişilere hisse senetleri veya buna benzer belgeler ulaştırılmıştır.

- Doğrudan Holdinglerin banka hesaplarına ortaklık amacıyla para gönderen şahıslara hisse senetleri yine temsilciler vasıtası ile gönderilmiştir.

Holdinglerce hisse senedi sahibi olan ortaklarına her yıl hisse senedi satışına esas alınan yabancı para cinsi üzerinden belli bir oranda (genellikle %20-40) kâr payı adı altında bir hesaplama yapılmış, hesaplanan bu tutarlar bazı ortaklara nakit olarak ödenmiş, bazı ortaklara ise bu tutarda ilave hisse senedi verilmiştir. Kâr payı hesaplamasında genellikle kıst dönem uygulaması yapılmıştır. Yani her bir ortak Holding hisse senedini elinde bulundurduğu süreyle orantılı olarak kâr payına hak kazanmıştır. Hesaplanan, bir kısmı nakit olarak ödenen kâr payının kaynağı çoğu zaman bu Holdinglerin normal ticari faaliyetler sonucu elde ettiği ticari kazanç olmamaktadır. Hisse senetlerinin nominal bedelin üzerinde bir bedelle satılması sonucu oluşan “Emisyon Primleri” ve yeni ortaklık paylarının satışı suretiyle elde edilen fonlar dağıtılan kâr payının kaynağı olmuştur.

6102 sayılı Türk Ticaret Kanunu’nun getirdiği en önemli düzenlemelerden birisi, “halktan para toplanması”nı yasaklamasıdır. TTK’nın 6335 sayılı Kanun’un(7) 27’nci maddesi ile değişik “Halktan Para Toplamak” başlıklı 552’nci maddesi uyarınca, “Sermaye Piyasası Kanunu hükümleri saklı kalmak kaydıyla, bir şirket kurmak veya şirketin sermayesini artırmak amacıyla yahut vaadiyle halka her türlü yoldan çağrıda bulunularak para toplanması yasaktır.” Bu hükme aykırı hareket edenler, TTK’nın 562’nci maddesinin onbirinci fıkrası gereğince, altı aydan iki yıla kadar hapis cezasıyla cezalandırılır(8).

2. Mülga 2499 sayılı Sermaye Piyasası Kanunu’ndaki Düzenlemeler

Mülga 2499 sayılı SPKn’nun(9) 3/c maddesine göre, halka arz, sermaye piyasası araçlarının satın alınması için her türlü yoldan halka çağrıda(10) bulunulmasını; halkın bir anonim ortaklığa katılmaya veya kurucu olmaya davet edilmesini; hisse senetlerinin borsalar veya teşkilatlanmış diğer piyasalarda devamlı işlem görmesini; SPKn’na göre halka açık anonim ortaklıkların sermaye artırımları dolayısıyla paylarının veya hisse senetlerinin satışını ifade eder.

Ülkemizde faaliyet gösteren şirketlerin uymak zorunda oldukları kanunlara göre; halktan para toplamak isteyen şirketlerin herhangi bir şekilde hisse senedi, tahvil, kâr-zarar ortaklığı belgesi veya bunlara benzer kıymetli evrak satmaları için, öncelikle söz konusu kıymetli evrakın Sermaye Piyasası Kurulu (SPK/Kurul) tarafından kayda alınması, kayda alma tarih ve sayısının halktan para toplamak için yapılan ilanlarda belirtilmesi ve paraların aynı ilanda belirtilen şirket adına bir bankada açılmış bulunan özel hesaba yatırılması şarttır. Bu çerçevede, tasarruf sahiplerinin mağdur olmamaları için, SPK tarafından onaylı Yeni Pay Alma İlanlarının veya Halka Arz İlanlarının yayımlanmasından sonra, söz konusu ilanlarda belirtilen banka şubelerine sermaye payları ile orantılı veya satın almak istedikleri hisse tutarında para yatırmaları gerekmektedir.

Yukarıda da belirtildiği üzere ihraç veya halka arz olunacak sermaye piyasası araçlarının SPK’ya kaydettirilmesi zorunludur. Buna aykırı davranılması “izinsiz halka arz fiili”ni oluşturmaktadır. Bu fiilin sonuçlarını şu şekilde saymak mümkündür:

- SPKn’na göre suç olup, SPK tarafından yetkili Cumhuriyet Başsavcılığına suç duyurusu yapılacaktır.

- Satılan hisse senetleri SPK kaydına alınmadığı için, SPK’nın denetim ve gözetimi altında değildir.

- İzinsiz halka arzlardan hisse senedi satın aldığını düşünen yatırımcıların hak kaybına uğramaları söz konusudur. Bu mağduriyetin kapsamını ise şöyle belirlemek olasıdır:

- İzinsiz halka arzdan hisse senedi alan kişilerin zarara uğramaları halinde bu zararı karşılamak amacıyla oluşturulmuş bir fon vs. bulunmadığından mağdur olmaları kaçınılmazdır.

- İzinsiz halka arzdan hisse senedi alan yatırımcıların, çoğu kez sadece bir makbuz verilmesi nedeniyle, ortak olduklarını belgeleyecekleri yasal bir belgeleri olmamaktadır. Bu nedenle ortaklık haklarını kullanmaları engellenmektedir.

- İzinsiz halka arz yapan ortaklıkların çoğu kez ortak sayısını 250’nin(11) üzerine çıkarmamak amacıyla yeni ortaklarını pay defterine kaydetmedikleri ve mevcut ortakların özel kayıtlarında izledikleri görülmektedir. Bunun bir sonucu olarak herhangi bir uyuşmazlıkta ortak olunduğunun ispatında zorluklar yaşanmaktadır.

- Diğer yandan, SPK kaydındaki ortaklıkların belli oranda temettü dağıtımı zorunlu olmakla birlikte, yatırımcılara daha fazla temettü vereceklerini vaat ederek izinsiz şekilde hisse senedi satan ortaklıkları zorlayıcı bir hüküm bulunmamaktadır. Bu nedenle yüksek orandaki kâr vaadine inanarak hisse senedi alan yatırımcıların hiç kâr alamadığı durumlar ortaya çıkmaktadır.

Mülga SPKn uyarınca SPK tarafından yapılan suç duyurusu üzerine açılacak ceza davası neticesinde sanıklara verilebilecek cezalar, yine SPKn’nda düzenlenmiş olup, anılan cezalar, aşağıda verilmiştir:

| Tablo 1: Mülga SPKn’nda İzinsiz Para Toplama Hakkında Öngörülen Cezalar | |

| Temel Ceza | 2-5 yıl hapis ve 5.000 günden 10.000 güne kadar adli para cezası (SPKn m.47/f.1-A) |

| Özel Ağırlaştırıcı Neden | Ağır para cezaları üst sınırla bağlı olmaksızın suçun işlenmesi suretiyle temin edilen menfaatin 3 katından az olamaz (SPKn m.47/f.2) |

| Tekerrür Halinde Ceza | Verilen ceza yarı oranında artırılır (SPKn m.48) |

| Not: SPKn’nda cezai yaptırımlar belirlenirken, hapis cezalarının alanı sınırlı tutulmuş, ekonomik suçlarda ekonomik cezalar ilkesinden hareketle, daha çok caydırıcı para cezaları öngörülmüştür. Ayrıca para cezalarının, suçun işlenmesi suretiyle elde edilen menfaatin belirli katları şeklinde tespiti esas alınarak, ekonomik suçların niteliğine elverişli bir ceza sistemi getirilmiştir. |

Yukarıda da bahsedildiği üzere, izinsiz halka arz fiilinin tespiti üzerine SPK’ca Cumhuriyet Savcılıklarına suç duyurusunda bulunulabilmiştir. SPK tarafından yapılan incelemelerde, SPK’ya tabi ortaklıkların menkul kıymetlerinin ikinci el piyasasının oluştuğu anlaşıldığı takdirde; SPK’ya bu ortaklıkların doğrudan ya da dolaylı ortak sayısını veya bilanço büyüklüğünü dikkate alarak, menkul kıymetlerine borsada işlem görme koşulu getirme yetkisi, SPKn’nda 4487 sayılı Kanunla yapılan değişiklikle verilmiştir. SPK, kayıt yükümlülüğüne uyulmaksızın yapılan halka arz ve satış sonucu satılan kısmın karşılığı ve satışı yapılacak senetler için her türlü teminattan muaf olarak ihtiyati tedbir ve ihtiyati haciz istemeye, tedbir ve haciz tarihinden itibaren 6 ay içinde dava açmaya veya takip yapmaya yetkili kılınmıştır. SPK mevzuata aykırılıkları, masrafı ilgili anonim ortaklık, kişi, kuruluştan tahsil edilmek üzere kamuoyuna duyurmaya yetkilidir. Öte yandan SPK, denetimle görevlendirilenler tarafından istenilen defter, evrak, dosya, kayıt ve bilgi ihtiva eden diğer vasıtaların ibraz veya teslim edilmemesi halinde, gerektiğinde mahkemeye başvurarak, bunların ibraz veya tesliminin sağlanmasını talep etmeye yetkilidir (SPKn m.46/fıkra “1”,bent “f”). SPK tarafından denetimle görevlendirilenlerce istenen belgelerin verilmemesi halinde ayrıca, SPK’nın yazılı talebi üzerine mahkemeden alınacak arama kararıyla ihraççılar, sermaye piyasası kurumları ve bunların iştirakleri nezdinde arama yapılması da mümkündür. Diğer yandan SPK’ca alınan özel ve genel nitelikli kararlarla tebliğlere aykırılık teşkil etmesi halinde ilgililer hakkında 2011 yılı için 18.492,-TL’den 123.278,-TL’ye kadar idari para cezası verilmesi söz konusu olabilmiştir.

3. 6362 sayılı Sermaye Piyasası Kanunu’ndaki Dönem

6362 sayılı Sermaye Piyasası Kanunu’nun 3’üncü maddesine göre, halka arz sermaye piyasası araçlarının satın alınması için her türlü yoldan yapılan genel bir çağrıyı ve bu çağrı devamında gerçekleştirilen satışını; ihraç sermaye piyasası araçlarının ihraççılar tarafından çıkarılıp, halka arz edilerek veya halka arz edilmeksizin satışını ve izahname ihraççının ve varsa garantörün finansal durum ve performansı ile geleceğe yönelik beklentilerine, faaliyetlerine, ihraç edilecek veya borsada işlem görecek sermaye piyasası araçlarının özelliklerine ve bunlara bağlı hak ve risklere ilişkin olarak yatırımcıların bilinçli bir değerlendirme yapmasını sağlayacak nitelikteki tüm bilgileri içeren kamuyu aydınlatma belgesini, ifade eder.

Sermaye piyasası araçlarının halka arz edilebilmesi veya borsada işlem görebilmesi için izahname hazırlanması ve hazırlanan bu izahnamenin Kurulca onaylanması zorunludur (SPKn m.4/1). SPK, izahnamede yer alan bilgilerin tutarlı, anlaşılabilir ve SPK tarafından belirlenen izahname standartlarına göre eksiksiz olduğunun tespiti hâlinde izahnamenin onaylanmasına karar verir (SPKn m.6/1). İzahname onaylandıktan sonra SPK tarafından belirlenecek esaslar çerçevesinde yayımlanır, ayrıca ticaret siciline tescil ve Türkiye Ticaret Sicili Gazetesi’nde ilan edilmez. Ancak, izahnamenin nerede yayımlandığı hususu ticaret siciline tescil ve Türkiye Ticaret Sicili Gazetesi’nde ilan edilir (SPKn m.7/1).

Onaylı izahname yayımlama yükümlülüğünü yerine getirmeksizin sermaye piyasası araçlarını halka arz edenler ya da onaylı ihraç belgesi olmaksızın sermaye piyasası araçlarını satanlar iki yıldan beş yıla kadar hapis ve beş bin günden on bin güne kadar adli para cezası ile cezalandırılırlar (SPKn. m.109/1).

4. Başlıca Para Toplama Yöntemleri(12)

Bu başlık altında toparlanan dolandırıcılık olaylarındaki amaç, ortalamanın üzerinde getiri sağlayan bir alana yatırım, bir işe ortak olma veya beraber iş kurma, iş olanağı ya da yardım toplama bahanesi ile kişilerden para toplamaktır. Burada hedef, sosyo-kültürel duruma göre değişen senaryolarla mağdurun gönüllü olarak parasını getirip faile teslim etmesidir. Bu tür dolandırıcılığın Ponzi düzeni, piramit ya da zincir usulü satış, internet matriksi, evden çalışma ya da iş fırsatı, yardım ve iş kurma senaryoları ile yapıldığı anlaşılmaktadır. Ponzi dolandırıcılığı aşağıda ayrıntılı olarak ele alındığından, burada kısaca diğer para toplama yöntemlerine değinilecektir:

- Piramit ya da zincir usulü satış: İlan, e-posta ve diğer tanıtımların yanı sıra, arkadaş çevresinin ısrarı ile kişilere sisteme yeni katılım sağlamaları halinde kısa sürede yüksek getiri sağlayabilecekleri vaat edilmektedir. Türkiye’de “Titan saadet zinciri” olarak da bilinmektedir. “Piramit satış sistemleri” 6502 sayılı Tüketicinin Korunması Hakkında Kanunu’nun(13) 80’inci maddesi ile yasaklanmıştır. Yargıtay da kararlarında bu sistemi işletenlerin yüksek sesli müzik ve alkışlı organizasyonların yanı sıra matematiksel işlem ve tablolarla üyelerin doğru karar verme yeteneğini etkiledikleri gerekçesiyle bu sistemin bir dolandırıcılık olduğuna hükmetmiştir. “Ponzi dolandırıcılığı” ile oldukça benzer olan “Piramit dolandırıcılığı”nın da devamı sürekli bir şekilde sisteme yeni katılımcı dâhil edilmesi esasına dayanır. İki dolandırıcılık arasındaki en temel fark ise “Ponzi”de getirinin yasal olarak bilinen bir yatırıma dayandığı ifade edilirken, “Piramit”te kazanç için temel şart sisteme katılımcı dâhil edilmesidir.

- İnternet matriksi: Piramit sistemine benzer bir şekilde çalışmaktadır. İnternet üzerinden bir ürünün alınmasının ardından mağdur “ücretsiz hediye” bekleme listesine alınmaktadır. Bu dolandırıcılık türü de Ponzi ve piramit dolandırıcılığı gibi sisteme sürekli katılımı öngörmektedir.

- Yardım: Özellikle gündemdeki olaylar, yaşananlar nedeniyle duygusal açıdan hassasiyet arz eden alanda faaliyet yürüten ve toplumda bilinen derneklerin/vakıfların (Mehmetçik Vakfı, LÖSEV vb.) adını kullanarak ya da bu dernek/vakıfların isimlerine benzer isimler kullanılarak veya mağduriyet senaryoları uydurarak yardım adı altında para toplama yöntemidir.

- İş kurma: Bu yöntemde oto kiralama şirketi, hayvancılık vb. bir ticari girişim bahanesiyle para toplanarak bir süre sonra kayıplara karışılmaktadır.

Ponzi dolandırıcılığı(14)

Sistemin Genel Esasları

“Ponzi dolandırıcılığı”(15) ya da yazındaki ifadeyle “Ponzi şeması”(16), sisteme dahil edilen insanların, kendi yatırımlarıyla ve sonraki katılımcılardan gelen yatırımlarla ödemelerinin yapıldığı ve piramit şeklinde tabana doğru genişleyen bir dolandırıcılık yöntemidir. Bu yöntem adını 1920’li yıllarda ABD’de bunu ilk kez uygulayan ve kısa zamanda çok zengin olan İtalyan göçmen Charles Ponzi’den almıştır.

Sistemin işleyişinden kısaca bahsetmek gerekirse; sistemi işleten kişi öncelikle birkaç kişiye kendisine para yatırmasını ve bu paraya çok yüksek kâr vereceğini söylemektedir (örneğin haftalık %10 faiz, kâr payı vb.). Referans sistemiyle çalışan sisteme daha sonra eklenen kişilere de aynı şey söylenmekte, ikinci dalgada gelen kişilerden oluşturulan paralarla ilk yatırımcıların paraları ödenmektedir. Sistem bu şekilde yatırımcı topladığı sürece katlanarak büyümekte ve ilk yatırım yapanların paraları vaat edilen oranlarda ödendiğinden, sistemin hedefi olan kişilerde “gerçekten paramız ödeniyor” algısı yaratılmakta; bu ödeme düzeni bir yere kadar gittikten sonra, sistem ulaşabileceği en çok yatırımcıya ulaştığında ve yeni yatırımcı bulamamaya başladığında ödeme yapamaz duruma geldiğinden, sistemin kurucusu ortadaki tüm parayı alıp ortadan kaybolmaktadır. Böylece sisteme en son giren (ve sayı katlanarak büyüdüğünden sayıca en çok olan) yatırımcıların yatırdıkları paralar sistemin kurucusunun cebinde kalmaktadır. Dahası, Ponzi şemasında ilk yatırımcılara paralar düzenli ödendiğinden insanlarda büyük bir fırsat yakalanmış izlenimi oluşturulup güven de sağlandığından, sisteme giren kişiler hem çevresindeki onlarca kişiyi sisteme katmaya çalışmakta, hem de paraları daha da değerlensin diye haftalık %10’luk faizlerini de çekmeyip sistemde tutmaya devam etmekte ve böylece kazanç arttıkça daha yüksek oynamaktadırlar. Sonuçta sistem sona geldiğinde parasal kayıplar ve yıkım da çok büyük olmaktadır.

Ponzi şemasının esasen mantığı, “yeni yatırımcı”ya dayanmaktadır. Yeni yatırımcı gelmeye devam ettiği sürece sistem katlanarak büyümekte, ancak yatırımcı sayısının yetersiz olması durumunda sistem tıkanmakta ve patlamaktadır. Bu sistemin ülkemizin yakın tarihindeki en bilinen örneği, “Titan Saadet Zinciri”dir.(17)

Ponzi şeması, kripto para alanında da son yıllarda en sık görülen dolandırıcılık yöntemlerinin başında gelmektedir. Yukarıda değindiğimiz üzere, yatırımcılar “daha fazla nasıl para kazanabilirim” sorusuyla, cloud mining yaptığını söyleyen ve yüksek kâr oranı dağıtan web sitelerine yönelebilmektedirler. İnternette sayıları her geçen gün artan bu web sitelerinde, bitcoin veya altcoin yatıran yatırımcılara günlük %10 gibi astronomik oranlarda kâr payı dağıtıldığı söylenmekte ve bu şekilde yatırımcıların sahip oldukları kripto paraları bu sitelerde değerlendirmeleri sağlanmaktadır. Sistem Ponzi şeması üzerine inşa edildiğinden, web sitesinin hizmete başladığı ilk zamanlarda gerçekten de yatırımcılara günlük %8, %10 gibi çok yüksek kârlar verilebilmekte, böylece yatırımcı sayısı büyümektedir. Ancak bir süre sonra yeni yatırımcı gelişi durduğunda web sitesi kapanmakta, böylece sitenin kurucusu son gün sistemde mevcut bulunan kripto paralarla kayıplara karışmaktadır.

Esasen Ponzi oyunu, gerçek bir iş yerine yeni katılımcılardan alınan para ile yatırımcılara anormal oranlarda(18) geri ödemeler yapılmasına dayanan “hileli” bir yatırım işlemidir. Ponzi şemasının piramit şemasına benzerlikleri olmasına rağmen iki hileli sistem farklıdır. Piramit sisteminde herhangi bir ürün veya hizmet almaksızın, her bir katılımcının, sadece bir defa belli bir para ödeyerek, diğer katılımcıların ödediği paralardan üstel olarak artan sürekli bir gelir elde etmesi ilkesine dayanmakta olup, bu sistem sonraları saadet zinciri olarak ekonomik hayatın birçok alanında kendisine yer etmiştir.

Ponzi oyunu genel olarak kısa dönemde anormal seviyede geri ödeme sunmaktadır. Şemanın devamlılığı sisteme yeni yatırımcı, yani taze para girmesiyle mümkün olmaktadır. Katılımcılardan elde edilen para azaldıkça sistemin çökmesi kaçınılmazdır. Ponzi oyununun vaat ettiği ve ödediği yüksek tutardaki geri ödemelerin sürdürülebilmesi için, yatırımcılardan sürekli artarak gelen bir para akışı olmak zorundadır. Sistemde kazanç elde edilmesi çoğunlukla mümkün olmamakla birlikte, kazanç elde edilse bile bu kazanç genelde müşterilere yapılan ödemelerden daha az olduğu için sistemin başarısız olması kaçınılmazdır.

Diğer taraftan, düzenleyen kişinin kayıt dışı menkul kıymet satma olasılığı yüksektir. Ne kadar çok yatırımcı oyuna dâhil olursa, oyunun yetkililerin dikkatini çekmesi de aynı oranda artacaktır. Bununla birlikte birçok sistem tamamen çökmeden evvel kamu otoritelerince durdurulmaktadır. Zira sisteme ilgi ve katılım arttıkça, sistem üzerine hukuki ilgi de artmaktadır. Aslında Ponzi, böyle bir sistem geliştiren ilk kişi değildir, Ponzi oyunları diye adlandırılan bu hayali düzenin fikir babası, Little Dorrit adlı romanında aldatmacayı kurgusuna katan Charles DICKENS’dir. Ancak gerek yarattığı sistemin büyüklüğü gerekse ulaştığı maddi değer nedeniyle bu sistemi tüm ABD’de bilinir hale getiren kişi Ponzi’dir. Orijinal şema uluslararası cevap kuponlarının (posta pulu) arbitrajına dayanmakta olup, sonradan yeni katılımların önceki yatırımcılara ve Ponzi’nin kişisel servetine eklenmesine dönüşmüştür. Kuruluş açısından farklı olsa da günümüzdeki Ponzi şemalarının temelinde yatan formül de aynıdır.

Ülkemizde 2010 ve 2014 yılları arasında Jandarma sorumluluk sahasında meydana gelen yaklaşık 9.779 dolandırıcılık olayının belirlenen tipolojilere göre tasnifine dayanan bir çalışmada(19), incelenen 9 bin 779 olaydan, 766’sı konusu dolandırıcılık olmadığı değerlendirildiğinden, 32’si de “parada sahtecilik” olayı olduğundan kategori dışına alınmış; benzer şekilde alışverişin ardından ödeme yapılmadan kaçılması (benzin istasyonundan benzin alıp parasını ödemeden kaçmak gibi), taahhüt edilen borcun zamanında ödenmemesi ya da hiç ödenmemesi gibi fail ve mağdur arasında hileli davranış, gerçeğe aykırı hal ve vakaların varlığına inandırıcı bir ilişki yaşanmadığından, bu tür olaylar da (1381 olay) kategorik değerlendirme dışında tutulmuş; son olarak otomobil ve hayvan alım satımı başta olmak üzere çeşitli alışverişlerde paranın bir kısmının ödenmesi, geri kalanın ödenmemesi ya da alıcı ya da satıcıdan birisinin alışverişin adil ve hakkaniyet içerisinde gerçekleşmediğini düşündüğü yaklaşık 882 olay da aynı şekilde tasnif dışına alınmış; neticede, toplam 9 bin 779 olaydan 6 bin 718’inin belirlenen dolandırıcılık türlerinden birine girdiği tespit edilerek, ortaya çıkan ve aşama aşama geliştirilen toplam 69 dolandırıcılık tipolojisi 15 üst başlıkta toplanmıştır. Gerek alt başlığın gerekse üst başlıkların belirlenmesinde amaca ulaşmak için takip edilen yol ve davranış kalıbı esas alınmıştır. Araştırma sonucunda saptanan 15 adet dolandırıcılık tipi aşağıdaki tabloda sunulmaktadır.

1) Kapıdan Satış

- Senet imzalatma odaklı satış

- Olağanüstü yüksek fiyat

- Ürün ve vaat

- Senaryolu yüksek fiyattan satış

- Çekiliş bahanesiyle satış

2) Ön Ödeme

- Çekiliş/kampanya

- Mevduatta biriken para/SGK geri ödemesi

- Emeklilik/İş bulma vaadi

- Diğer vaatler

- Afrika kökenli ön ödeme

3) Sosyal Mühendislik/Senaryo

- Kendini kamu görevlisi olarak tanıtma

- Kendini firma/kuruluş yetkilisi gibi tanıtma

- Kendini bir tanıdığı ya da tanıdığının yakını olarak tanıtma

- Arkadaşı olarak tanıtma (İnternet kullanılarak)

- Yardım vaadi

4) Sigorta

- Kazadan sonra kasko

- Alkollü şoförün değiştirilmesi

- Arıza giderimi/asılsız çalıntı bildirimi

- Usulsüz “Pert (ağır hasarlı)” kaydı

- Hayvancılık

5) Sosyal Güvenlik Kurumu’nun Dolandırılması

- Anlaşarak boşanma

- Ölenin maaşını alma

- Başkasının sağlık sigortasının kullanılması

- SGK'lı gösterme / İşsizlik maaşı

- Eczane ve hastane işlemlerinde usulsüzlük

- Diğer

6) Para Toplama

- Ponzi düzeni

- Piramit ya da zincir usulü satış

- İnternet matriksi

- Yardım

- İş kurma

7) Büyü ve Muska vb.

- Büyü

- Muska/Üfürükçülük-Tedavi

8) Evlendirme veya Evlenme

- Evlendirme vaadi

- Evlenme

9) Kendine Ait Olmayan Yeri/Malı Satma/Kiralama

- Kendisine ait olmayan yerin/şeyin satılması/kiralanması

- Olmayan yerin satılması / kiralanması

- Çoklu rol

10) Sözde Fırsat Yatırımı

- Altın satışı

- Tarihi eser/define satışı

- Döviz satışı

- Diğer Mal satışı

11) Satış İşleminde Dolandırıcılık

- Kaparo Alınması

- İnternetten satış

- Otel vb. farklı içerik

- Farklı muhteva/Sahte ürün

- Baskı (Boiler room)

- Vekâletname elde etme

- Hileli tartı veya tartıda hile

12) Çek ve Senet-Değerli kâğıt (bilet vb.)

- Çek

- Senet

- Sahte bilet / Değerli kâğıt

13) Kimlik ve Kredi Kartı Dolandırıcılığı

- Kredi kartıyla

- Kredi kartı olmadan

- Kredi kartından Fazla / Mükerrer çekim

- Hesabın devralınması/Transferi

- Kimliğin/Kimlik bilgilerinin ele geçirilmesi/istismarı

14) Kamudan Haksız Menfaat

- Destekleme ödemesi

- Rehabilitasyon eğitimi

- Diğer

15) Diğer Yöntemler

- Tırnakçılık/el çabukluğu

- Kasada oyalama/kafa karışıklığı yaratma

- Değersiz döviz

- Bankamatik

- Borsa dolandırıcılığı (pump and dump)

- Çalıştığı kurumu/iş yerini dolandırma

- Nakliye için verilen malı satma/kullanma

- Malın yönlendirilmesi

Charles PONZİ Hakkında

Charles Ponzi (1882-1949); 1882 yılında İtalya'nın Parma kentinde doğdu. Roma'nın La Sapienza üniversitesinde 4 yıl okuduktan sonra 1903 senesinde Amerika’nın Massachusetts eyaletindeki Boston'a gitti. İlk olarak bir restoranda bulaşık yıkama işi yaptı, daha sonra aynı restoranda garson olarak çalıştı. 1907 yılında Montreal Kanada’ya taşındı ve İtalyan göçmenlere yönelik Luigi Zarossi tarafından kurulmuş olan Banco Zarossi’de yardımcı asistan olarak çalışmaya başladı. Zarossi para yatıran müşterilere o zamanlarda faiz oranı olan %3’ün iki katı faiz veriyordu ve doğal olarak rakiplerinden çok daha hızlı büyüyordu. Faizlerin nasıl ödendiği Ponzi’nin dikkatini çekti ve araştırmaları sonucunda, faizlerin yatırımlardan kazanılanlar yerine yeni açılan hesaplardaki paralardan ödendiğini, bankanın da ciddi bir finansal tehlike altında olduğunu keşfetti. Sonra banka battı ve Zarossi’de banka paralarını alarak Meksika’ya kaçtı.

Banka battıktan sonra Ponzi Montreal’de Zarossi’nin evinde kalmaya ve terkedilmiş aileye bakmaya devam etti. Ponzi, bir gün tesadüfen Zarossi’nin eski bir müşterisinin ofisine uğradı, ancak ofiste kimse yoktu. Orada bulunan çek defterinin bir yaprağına dört yüz dolar civarında bir bedel yazdı ve sahte bir imza attı. Daha sonra çeki paraya dönüştürünce başı belaya girdi ve 3 sene Quebec hapishanesinde yattı. 1911’de serbest bırakıldıktan sonra yasadışı işler yapmaya devam etti. Kısa süre sonra yine yakalandı, iki sene de Atlanta hapishanesinde yattı.

Ponzi serbest bırakıldıktan sonra Boston’a döndü. Burada Rose Maria Gnecco ile evlendi. Birkaç ay kayınpederinin bakkalında çalıştı. O arada aklına bir fikir geldi, bir iş kataloğu bastırıp iş yerlerine dağıtacaktı fakat iş yerleri bu fikri tutmayınca bu iş yattı. Birkaç hafta sonra İspanya’dan Ponzi’nin kataloğunu istediklerini belirten bir mektup aldı. İşte burada Ponzi daha sonradan onun adını tarihe geçirecek sistemini, Ponzi Şeması’nı keşfetti. Gelen mektupta Uluslararası Posta Kuponu (International Reply Coupon) kullanılmıştı. Bu kuponlar nakde çevrilebilmekteydi ve farklı ülkelerde farklı değerlere sahipti. Yani 10 dolarlık kupon bir başka ülkede 60 dolar olabiliyordu. Ponzi hemen işe koyuldu ve Securities Exchange Company ismiyle şirket kurdu. Şirket 45 günde yüzde 50 faiz vaad etmekteydi. Ponzi’ye bazıları para yatırdı ve Ponzi de vadesinde müşterilerine faizlerini ödedi. Bu haber çabuk yayıldı ve insanlar akın akın gelip bu muhteşem para makinesine para yatırmak istedi. Yalnız Ponzi, para yatıranlara yatırdıkları paradan elde edilen kazançtan değil sonradan gelen müşterilerce yeni yatırılan paralardan ödeme yapmaktaydı ve topladığı paralarla gerçek bir kazanç elde etmemekteydi. Ponzi, yedi ay gibi kısa bir süre içinde 10.000 yatırımcıyı kendisine bağladı ve toplam 10 milyon dolar değerinde senet imzalattı. Ponzi, yatırımcılarına posta pullarını kullanarak bir arbitraj kârı elde ettiğini söylüyordu. Aslında ortada olmayan bu kârlar insanları cezbetti ve Charles Ponzi 1917-20 yılları arasında 40.000 kişiden yaklaşık 15 milyon dolar topladı. Ancak sistem kısa sürede çöktü. 2 Ağustos 1920’de Boston Post gazetesi tarafından Ponzi’nin iflas etmesi gerektiğine ilişkin bir makale yayınlandı. 10 Ağustos’ta ise federal memurlar Securities Exchange Company’i bastı ve kapısına kilit vurdu. Ponzi’nin başta paraları sakladığı, daha sonradan ise satın aldığı banka olan Hanover Trust Bank’ta kapanmıştı. 1920 yılında çöken, kurduğu saadet zinciri sayesinde milyon dolarlar kazanan, batık tahvilleri yatırımcılara satarak dolandıran Ponzi hapis cezasını tamamladıktan sonra ABD hükümeti tarafından İtalya’ya iade edildi. Ponzi daha sonra İtalya’da Mussolini’ye finansal danışmanlık yaptı.

| Bir Başka Yeni Ponzi Oyun Kurucu: Bernard MADOFF Bernard Madoff 1938’de New York City yakınlarında dünyaya geldi. Hofstra Universitesi Siyaset Bilimi bölümünden mezun oldu. Daha sonra Brooklyn Law School’a başladı, ancak buradaki öğrenimine devam etmedi. Hayırsever birisi olarak bilinen Bernard Madoff, Nasdaq’ın kurucularından biri ve eski başkanlarındandır. Madoff üniversitede okurken, cep harçlığı için yaptığı cankurtaranlık ve bahçe bakıcılığı gibi işlerden biriktirdiği 5.000 dolarla 1960 yılında kendi adıyla bir yatırım şirketi kurdu. 1980’lere gelindiğinde şirketi Bernard L. Madoff Investment Securities LLC sektörün en büyüklerinden birisi olmuştu. 1989’da, şirketinin ticaret hacmi New York Borsası'nın yüzde beşi kadardı. Wall Street'in en zenginleri arasına giren Madoff, 1990’da finans sektörünün geleceği olarak gördüğü elektronik borsa Nasdaq’ın başkanlığına getirildi. 2000 yılına gelindiğinde, şirketinin piyasa değeri 300 milyon doları buluyordu. Bu arada kurduğu Wall Street imparatorluğu sayesinde lise aşkı eşi Ruth Madoff ile birlikte New York'un en tanınmış hayırseverleri arasına girdi. Madoff Ailesi Vakfı aracılığıyla hem birçok Musevi vakfına destek veriyor hem de diğer eğitim ve tiyatro vakıflarına yardım yapıyorlardı. 2008 yılında ise; Bernard L. Madoff Investment Securities LLC, Wall Street’in 6. büyük şirketi seçilerek en iyi market maker’lardan (piyasa yapıcı) birisi oldu. İlk defa 1992’de, muhasebecisi Avellino ve ortağının oluşturduğu bir Ponzi mekanizması ortaya çıkınca kafalarda Madoff hakkında da soru işaretleri oluştu, ama Madoff o zaman bu sorundan kurtuldu. Yine de o tarihten itibaren hakkında sekiz soruşturma açıldı. 1999’dan itibaren Madoff’un izini süren Boston’lı özel dedektif Harry Makropoulos, SEC’in (US Security Exchange Commission-Amerika Menkul Kıymetler Komisyonu/Sermaye Piyasası Kurulu) Madoff hakkında soruşturma başlatmasını 2005’de başardı, ancak Madoff bu soruşturmadan da aklandı. Madoff’un sonunu ekonomik kriz hazırladı. Krizin etkisiyle Ponzi Şeması’na taze para akışı yavaşlayıp, yatırımcılar sistemden bir anda 7 milyar dolara yakın nakit çekince Madoff’un Ponzi Şeması çöktü. Artan baskıya dayanamayan Madoff, önce 9 Aralık 2008 tarihinde kardeşi Peter Madoff’a, ertesi gün de oğulları Andrew ve Mark’a firmanın varlık yönetimi kısmının büyük bir ponzi oyunu olduğunu açıkladı ve oğulları da bu bilgiyi yetkililere aktardı. Ertesi gün FBI ajanları Madoff’u “menkul kıymet dolandırıcılığı” suçlaması ile tutukladı. 11 Aralık’ta Manhattan’daki evinde tutuklandıysa da 10 milyon dolarlık kefalet karşılığı serbest bırakıldı ve 12 Mart Perşembe günü yapılan ilk duruşmasına kadar evde göz hapsinde kaldı. İlk duruşmasında Madoff kendisine yöneltilen suçlamaları kabul etti. Mahkeme, Madoff’un tutuklu olarak yargılanmasına karar verdi. Menkul kıymetlerde sahtecilik, yatırım danışmanı olarak suiistimal, kara para aklama, yalan bildirim, mali tablolarda tahrifat, bireysel emeklilik fonlarının paralarının çalınması gibi başlıklarda tam onbir suçlama ile yargılanan Madoff’un, bu davaların hepsinden 150 yıl hapsi istendi. 29 Haziran 2009’da kendisine yöneltilen iddianamedeki 11 suçun tamamından toplam 150 yıl hapse mahkûm edildi. 11 Aralık 2008 tarihinde Madoff’u polise ihbar eden Andrew ve Mark Madoff, o tarihten beri babalarıyla konuşmuyor. Madoff, çocuklarının olayla hiçbir ilgisi olmadığını ısrarla ifade etse de bu ısrarlı tutumu 1999’dan beri Madoff’un izini süren savcı Harry Markopolos’u ikna etmedi: “Bu tür işlerde, en güvendiğiniz insanlarla birlikte hareket etmek zorundasınız.” Karar verilene kadar hiç açıklama yapmayan Madoff’un karısı da dava sona erince konuştu: “İtirafıyla hepimiz şoke olduk” diye başladığı sözlerine eşinin suçunu kendisine, tutuklanmasına kısa bir süre kala anlattığını açıklayarak devam etti. Madoff’un şirketten ayrılırken çalışanlara söylediği son sözler, yaşanan krizin ahlaki çöküşte ulaştığı son noktayı yeterince gösteriyor. Madoff, şirketini “Bir büyük yalan!..” olarak tanımlayarak, kendisine yatırım yapanlara verdiği zararın 50 milyar doları bulabileceğini belirtti. “Finansal Piyasalarda Ponzi Oyunu ve Madoff Skandalı”, 21.08.2013; https://sesevgi.blogspot.com.tr/2013/08/finansal-piyasalarda-ponzi-oyunu-ve.html (Son Erişim Tarihi: 28.03.2018). |

SONUÇ

Ceza kanunlarında tanımlanmış, yaptırımı da olan suç tipolojilerinden birisi olmasına karşın, gerek dünyada gerekse ülkemizde sıklıkla rastlanılan “dolandırıcılık” tarihi çok eskilere giden ve Maria Gabriela HASTEMIPOUR, Frank ABAGNALE, Benny HINN, Jordan BELFORT, Charles PONZI, Bernard MADOFF, Victor LUSTIG, George C. PARKER, Philip ARNOLD, Supervalu Çetesi, Osman Ziya SÜLÜN, Güney ZOBU, Eyüplü Halit, Ayşe BENLİ gibi kişi ve çetelerle anılan bir toplumsal gerçek durumundadır(20).

Yazımızın da konusunu oluşturan ve finans yazınına adını yazdıran en önemli dolandırıcı kuşkusuz 1919’da ABD’de posta pullarını kullanarak ülkeler arasındaki pul fiyatı farklarına yani arbitraj sistemine dayalı bir kazanç oyunu başlatan Charles PONZİ’dir. Oyunda önerilen kazanç sürekli yükseldiği için pek çok kişiyi oyuna çekmeye başlamış ve giren sayısı devam ettikçe paraların geri ödenmesi mümkün olmuştur. Ancak sisteme giren para tutarı, sistemden çıkan para tutarının altında kalınca ödemeler yapılamamaya başlamış ve sistem çökmüştür. Daha sonraki birçok vakıa da aynı mantıkla işlemiştir.

Türkiye’de Ponzi oyununun esasen ilk bilineni 1980’lerin başındaki banker hadisesidir. Mevzuat boşluğunun yarattığı bankerlik olayı ile bir grup insan kolaylıkla para toplamaya başlamış ve bankerlik işinin denetimi de olmadığından, önerilen faiz oranları sürekli yükselmiş ve sonunda faizler ödenememeye başlamış ve on binlerce insanın parası batmıştır.

Ardından, 1990’lı yılların sonunda Titan Saadet Zinciri patlak vermiş ve nihayetinde yurtdışı örnekleri emsal alınarak kurgulanan ve aslında tam da bir Ponzi oyunu olan Çiftlikbank, Anadolu Farm, Sütbank ve benzeri şirket, platform ve oluşumlar bu alandaki son örneklerdir.

Bilgisayar oyunu temeline dayanan bu son dolandırıcılık örnekleri, son 2-3 yıl içinde kurulmuş olup, oyuncular karşılığı altınla ifade edilen ve yaşam süreleri genellikle bir yıl olan çeşitli çiftlik hayvanlarını sanal yoldan satın alabilmekte, bu hayvanlar için yapılması gereken yem ve depo harcamaları da aynı şekilde sanal yoldan ödenmektedir. Bu şekilde oluşturulan sistemle milyarlarca liralık vurgun yapıldığı ve yüzbinlerce insanın mağdur edildiği medyaya yansıyan haberlerden de anlaşılmaktadır. Belirtilen sistemlere genellikle risk alınmadan fazla para kazanmanın mümkün olduğuna inanan insanlar girmekte; esasen hadisesinin özü, çalışmadan para kazanmanın kendi etraflarındaki insanlardan tecrübe ederek mümkün olabildiği düşüncesine dayanmakta ve sonuçta bu tuzaklara düşülebilmektedir.

Elbette, gelinen noktada tüm tarafların eksiklikleri, kusurları ve hataları mevcuttur. Ancak, konunun temelinin ülkemiz eğitim ve toplumsal geleneğinden çokça etkilendiği de bir gerçektir. Bu itibarla, ülkemizden son yıllarda uygulamaya konulan, ancak farkındalık düzeyi henüz emekleme aşamasında olan “finansal okur-yazarlık” kurumuna daha fazla önem verilmesi, bu yönde atılabilecek belki de en önemli ve temel adım olacaktır. İşte bu minvalde;

- Başta Türkiye Radyo ve Televizyon Kurumuna (TRT) ait televizyon kanalları ve radyolarda halkımızın birikimlerinin değerlendirilmesine yönelik kısa süreli “Kamu Spotları”nın hazırlanması ve bu spotların her gün ve yoğun izlenme saatlerine denk getirilmesi,

- Okullarda finansal okur-yazarlık derslerinin ilkokul birinci sınıftan başlamak üzere verilmesi,

- Günlük gazeteler ve haftalık dergilerde, okuyucunun farkında olabileceği bölümlerde olmak üzere, finansal okur-yazarlık düzeyini artırmaya dönük çok kısa (2-3 satırlık) “mottoya” yer verilmesi,

- TV, radyo, gazete vb. reklamlarında kullanılan ibare, sözcük ve bunlarla yaratılabilecek algının, olumsuz toplumsal sonuçlarını ortadan kaldırabilmek amacıyla Radyo ve Televizyon Üst Kurumu’nun (RTÜK) mütemadiyen gözlem ve kontroller yapması

yararlı olabilecektir.

Ancak, burada belki de en fazla görev ülkemiz insanına düşmektedir. Yaşamın temeli ilk planda bireysel çalışmaya dayalıdır. Çalışma olmaksızın refah seviyesini yükselten toplumlar olmadığı gibi, insanın da refahı kendi çalışma azim ve kararlılığına bağlıdır. Umut edilir ki, bu doğrultuda çizilmiş yaşam yolculuklarında, bu türden “dolandırıcılık” hikayelerine fazla prim verilmesin.

(Bu yazıda yer alan görüşler yazarına ait olup çalıştığı kurumu bağlamaz, yazarın çalıştığı kurum veya göreviyle ilişki kurulmak suretiyle kullanılamaz. Yazıdaki tüm hatalar, noksanlıklar ve eksiklikler yazarına aittir. Bu yazı ilk olarak, “Banka ve Finans Hukuku Dergisi (2018), Cilt:7, Sayı:25”de [ https://legal.com.tr/urun/banka-ve-finans-hukuku-dergisi-yil-2018-sayi-25/367899] yayımlanmış olup, bu defaki de tıpkıbasımdır.)

(1) AKBULAK, Yavuz, “Anonim Şirketlerin Halktan Para Toplamasına İlişkin Düzenlemeler”, Vergi Sorunları Dergisi, Ocak 2012, Sayı:280

(2) AKBULAK, Yavuz, “Dolandırıcılık Suçu ve Sermaye Piyasasında Piyasa Dolandırıcılığı”, Leges Kamu Hukuku Dergisi, Ekim 2013, Yıl:1, Sayı:5, ss.39-47

(3) EĞİLMEZ, Mahfi, “Ekonomide Balon Nedir?”, 11.08.2013; http://www.mahfiegilmez.com/2013/08/ekonomide-balon-nedir.html (Son Erişim Tarihi: 28.03.2018)

(4) EĞİLMEZ, Mahfi, “Beleş Peynir Fare Kapanında Bulunur”, 18.03.2018; http://www.mahfiegilmez.com/2018/03/beles-peynir-fare-kapannda-bulunur.html#more (Son Erişim Tarihi: 28.03.2018)

(5) FIRAT, Emine, Ramazan KURTOĞLU, “Finans Dünyasının Krizler Karşısındaki Belirsizliği Davranışsal Ekonomi”, Aksaray Üniversitesi İktisadi ve İdari Bilimler Fakültesi Dergisi 7(1) ss.87-101

(6) “Finansal Piyasalarda Ponzi Oyunu ve Madoff Skandalı”, 21.08.2013; https://sesevgi.blogspot.com.tr/2013/08/finansal-piyasalarda-ponzi-oyunu-ve.html (Son Erişim Tarihi: 28.03.2018)

(7) GÜRSES, Uğur, “Hamaseti milli tezgahı evrensel”, Hürriyet Gazetesi, 27.03.2018; http://www.hurriyet.com.tr/yazarlar/ugur-gurses/hamaseti-milli-tezgahi-evrensel-40785026 (Son Erişim Tarihi: 28.03.2018)

(8) HAFIZOĞULLARI, Zeki, “Türk Ceza Hukukunda Dolandırıcılık Suçları”, (www.zekihafizogullari.com/Makaleler/DolandiricilikSuclari; Son Erişim Tarihi: 28.03.20018)

(9) KARACAL, Müge, Hasan Fehmi BAKLACI ve Hakan YETKİNER, Küresel Kriz ve Risk Yönetimi: Yanılgılar ve Gerçekler, İzmir Ekonomi Üniversitesi Yayınları No:35

(10) Ponzi, 28.02.2011, http://liberteryen.org/2011/02/ponzi/ (Son Erişim Tarihi: 28.03.2018)

(11)“Ponzi Hilesi”, 15.01.2017; http://isletmeyonetimiuzerineyazilar.blogspot.com.tr/2017/01/ponzi-hilesi.html (Son Erişim Tarihi: 28.03.2018)

(12) ÖZOCAK, Gürkan, “Bitcoin Dolandırıcılığı: Cloud Mining ve Ponzi Siteler”, 18.01.2018; http://www.bilisimdergisi.org.tr/yazarlar/konuk-yazarlar/bitcoin-dolandiriciligi-cloud-mining-ponzi-siteler.html (Son Erişim Tarihi: 28.03.2018)

(13) ŞEN, Ali, Hüseyin ALTAY, “Finansal Hipotezi Bağlamında Global Finansal Krizi”, Eskişehir Osmangazi Üniversitesi Sosyal Bilimler Dergisi, 10(1), ss.163-179

(14) YILMAZ, Abdurrahman, “Fikir Satma Temeline Dayanan Dolandırıcılıklar (Ponzi Dolandırıcılığı)”, Jandarma Dergisi, Ekim 2015, Sayı:143, ss.42-46; http://www.academia.edu/21407309/Fikir_Satma_Temeline_Dayanan_Doland%C4%B1r%C4%B1c%C4%B1l%C4%B1klar_Ponzi_Doland%C4%B1r%C4%B1c%C4%B1l%C4%B1%C4%9F%C4%B1_Ponzi_Scheme (Son Erişim Tarihi: 28.03.2018)

(15) YILMAZ, Abdurrahman, “Türkiye’deki Dolandırıcılık Tipolojileri: Dolandırıcılık Olaylarının Kategorik Tasnifi ve Yapılış Şekilleri”, Aralık 2015; https://www.researchgate.net/publication/301565138_Turkiye'deki_Dolandiricilik_Tipolojileri_Dolandiricilik_Olaylarinin_Kategorik_Tasnifi_ve_Yapilis_Sekilleri_The_Fraud_Typologies_in_Turkey_The_Categorical_Classifications_and_Methods_of_Frauds (Son Erişim Tarihi: 28.03.2018)

2- Türk Dil Kurumu Web adresinde (www.tdk.gov.tr; erişim tarihi: 28.03.2018), tamah: açgözlülük

-Tamah kavram ve davranış biçimi olarak, aslında Kuran’da da geçer: “Ve onu, devamlı çoğaltarak mal sahibi yaptım. Ve her zaman yanında olan oğullar (verdim). Ve ona bol bol (nimetler) vererek geniş imkanlar sağladım. Sonra (daha da) artırmamı ister.” [Müddessir:12-15].

3- 12.10.2004 tarihli ve 25611 sayılı Resmi Gazetede yayımlanmıştır.

4- Türk Dil Kurumu Web adresinde (www.tdk.gov.tr; erişim tarihi: 28.03.2018), dolandırıcılık: 1. dolandırıcı olma durumu, ayyarlık 2. dolandırıcının yaptığı iş.

5- Bu durumda dolandırıcılık suçu, “nitelikli interaktif dolandırıcılık” olarak da tanımlanmaktadır.

6- Bu konuda bkz. Yavuz AKBULAK, “Anonim Şirketlerin Halktan Para Toplamasına İlişkin Düzenlemeler”, Vergi Sorunları Dergisi, Ocak 2012, Sayı:280.

7- 30.06.2012 tarihli ve 28339 sayılı Resmi Gazete yayımlanmıştır.

8- TTK’nın 552’nci maddesi 6335 sayılı Kanunla değişmeden önce şöyleydi: “Bir anonim veya başka bir şirket kurmak, şirketin sermayesini artırmak amacıyla veya vaadiyle halktan para toplanabilmesi için Sermaye Piyasası Kurulundan izin alınır. Bu iznin esas ve usulleri SPK tarafından düzenlenir. SPK, izinsiz para toplanması girişiminin ve başlanmışsa para toplanmasının tedbir olarak, hemen durdurulmasını, toplanan paraların koruma altına alınmasını, gerekli diğer önlemlerin uygulanmasını, gereğinde kayyım atanmasını, Ankara Asliye Ticaret Mahkemesinden de isteyebilir. SPK’nın istemi için teminat istenemez. Bu hükme aykırı olarak para toplayanlar ve fiilden haberli olan kurumlar ile ilgili şirketin yönetim kurulu üyeleri, yöneticileri ve girişimcileri toplanan paranın derhal SPK tarafından belirlenen bir mevduat veya katılım bankasına yatırılmasından müteselsil olarak sorumludurlar. Alınan tedbir veya hacizden itibaren 6 ay içinde aynı mahkemede dava açılır. İznin varlığı halinde, toplanan tutarlar, izin tarihinden itibaren 6 ay içinde öngörülen amaca uygun olarak kullanılmadığı veya ciddi bir şekilde kullanılmaya başlanılmadığı takdirde yukarıda belirtilen hükümler uygulanır. Mahkeme süreyi uzatabilir.” Ayrıca, TTK m.552’ye aykırı hareket edenler, TTK m.562/11 uyarınca 6 aya kadar hapis cezasıyla cezalandırılırlardı. 6335 sayılı Kanunla yapılan değişiklikle, halktan para toplamak yasaklanmış ve hükme aykırı hareket edenlerin yaptırımı da ağırlaştırılmıştır.

9- 30.07.1981 tarihli ve 17416 sayılı Resmi Gazetede yayımlanmıştır.

10- Halka çağrıda bulunma aracı, basın, radyo, televizyon olabilir veya duvarlara ilan yapıştırılabilir, evlere broşür yollanabilir veya bunlar genel yerlerde dağıtılabilir, banka ve benzeri yerlerin gişelerinden verilebilir vs. Bu yollardan herhangi birinin yapılması halinde halka arz vardır. Halka çağrı, çok sayıda ve belirsiz kişilere yapılır.

11- SPKn m.11/f.1 uyarınca, pay sahibi sayısı 250’yi aşan anonim ortaklıkların hisse senetleri halka arz olunmuş sayılır ve bu ortaklıklar, halka açık anonim ortaklık hükümlerine tabi olurlar.

12- Bu konuda bkz. Abdurrahman YILMAZ, “Türkiye’deki Dolandırıcılık Tipolojileri: Dolandırıcılık Olaylarının Kategorik Tasnifi ve Yapılış Şekilleri”, Aralık 2015.

13- 28.11.2013 tarihli ve 28835 sayılı Resmi Gazetede yayımlanmıştır.

14- Bu konuda ayrıntılı bilgi için bkz. Gürkan ÖZOCAK, “Bitcoin Dolandırıcılığı: Cloud Mining ve Ponzi Siteler”, 18.01.2018, http://www.bilisimdergisi.org.tr/yazarlar/konuk-yazarlar/bitcoin-dolandiriciligi-cloud-mining-ponzi-siteler.html (Son Erişim Tarihi: 28.03.2018); Abdurrahman YILMAZ, “Fikir Satma Temeline Dayanan Dolandırıcılıklar (Ponzi Dolandırıcılığı)”, Jandarma Dergisi, Ekim 2015, Sayı:143, ss.42-46, http://www.academia.edu/21407309/Fikir_Satma_Temeline_Dayanan_Doland%C4%B1r%C4%B1c%C4%B1l%C4%B1klar_Ponzi_Doland%C4%B1r%C4%B1c%C4%B1l%C4%B1%C4%9F%C4%B1_Ponzi_Scheme (Son Erişim Tarihi: 28.03.2018); Ponzi, 28.02.2011, http://liberteryen.org/2011/02/ponzi/ (Son Erişim Tarihi: 28.03.2018).

15- Yazında bu kavram yerine, “Ponzi finans” ve “Ponzi dalaverası” ibareleri de kullanılmaktadır.

Yazarın Notu: Ponzi dolandırıcılığına ülkemizde kronolojik olarak bakılırsa göze çarpanlar şunlardır: Hastaş olayı (1960’lı yılların sonu), Banker krizi (mevduat sertifikası olayı, 1980’li yılların başı), İslami holdingler (izinsiz para toplama, 1990’lı yıllar, onbinlerce mağdur, milyarlarca liralık kayıp), Titan hadisesi (1990’lı yılların sonu, 16 binden fazla mağdur), Çiftlikbank, Anadolu Farm, Sütbank vb. hadisesi (2018, olayın parasal değeri ve mağdur sayısı tam olarak bilinememektedir).

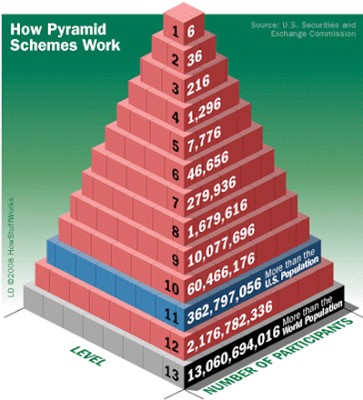

16- Ponzi Sistemi’nin devam edebilmesi için gerekli olan katılımcı sayısı ve girişleri gösteren Ponzi Piramiti ya da Ponzi Şeması şu şekildedir:

Görüldüğü üzere 13’üncü basamağın sisteme dâhil edilebilmesi ve öncekilerin kâr payı alabilmeleri için yaklaşık olarak 13 milyar insanın sistemde bulunması gerekmektedir. Dolayısıyla sistem genellikle birkaç basamak ilerleyebilmekte ve sonrasında piramit çökmektedir. “Titan” saadet zincirinde de olduğu gibi, sistemin getirisi ile ilgili spekülasyonların yayılabilmesi için ilk girenlerin yüksek oranda getiri sağlaması ve bunu çevrelerine aktarmaları gerekli ve yeterlidir. Bunun anlamı, ilk 1-2 basamağın iyi para kazanacağı, alttakilerin ise para kazanabilmek için kendi altlarına üye kaydetmeleri ve giriş aidatı almaları gerektiğidir. Saadet zincirleri bazı ülkelerde halen yasal olmakla birlikte, çoğu ülkede yasaklanmıştır. Ancak sistemi kurgulayanların sürekli olarak kendilerini ve yöntemlerini geliştirdikleri ve sistemi yasalara uyumlu hale getirecek şekilde yeni baştan tasarladıkları görülmektedir. Bu çerçevede bulunan yöntem de günümüzde genellikle Doğrudan Pazarlama (Ağ Pazarlaması/Netwok Marketing) olmaktadır. Bu pazarlama türü dünya çapında iş yapan uluslararası ve güvenilir birçok firma tarafından uygulanırken, yeni Ponzi’ler için de bir maske yaratmaktadır. Zira artık ülkeler ve insanlar sadece para vererek sisteme girmeleri halinde bu değirmenin suyunun bir gün tükeneceğini görebilmektedirler. Bu yüzden Ponzi’nin posta pulları gibi, günümüz piramitlerinin de getirinin gerçekten kâr yoluyla elde edildiğini ispatlayan somut ticari delillere gereksinimi bulunmaktadır. Bu delil de çoğu zaman bir katalog ve insanların birbirlerine sattıkları ticari ürünler olmaktadır. Bu durum Ponzi hilesinin farklı bir türü olan “Piramit Hilesi” olarak adlandırılmaktadır (“Ponzi Hilesi”, 15.01.2017, http://isletmeyonetimiuzerineyazilar.blogspot.com.tr/2017/01/ponzi-hilesi.html; Son Erişim Tarihi: 28.03.2018).

Ponzi finansmanda ise, çoğu zaman nakit çıkışları nakit girişlerinden fazladır. Ponzi finansman birimleri, sürekli borçlanmak zorunda oldukları için para piyasalarının kaprislerine daha fazla maruz kalırlar. Özellikle ekonominin genişlediği ve konjonktür dalgasının tepe noktasına yaklaşıldığı dönemlerde kapitalist ekonomiler, hedge birimlerin hakim olduğu finansal yapıdan spekülatif ve ponzi birimlerin hakim olduğu bir finansal yapıya yönelme eğilimindedir (Ali ŞEN, Hüseyin ALTAY, “Finansal Hipotezi Bağlamında Global Finansal Krizi”, Eskişehir Osmangazi Üniversitesi Sosyal Bilimler Dergisi, 10(1), s.168).

Diğer taraftan, ülkemizde Ponzi sistemini ilk uygulayanlardan birisi de Banker Kastelli lakaplı Abidin Cevher Özden olup, bu kişi Türkiye’ye bankerlik iş kolunu ilk tanıtan ve aynı zamanda, Türkiye’de 1980’li yılların en geniş kapsamlı banker skandalının sorumlusu olan ve ülkede siyasi çalkalanmalar yaşanmasına neden olmuş birisidir. Kamuoyunda özellikle o dönemdeki bankerlik şirketinin adı ile (Banker Kastelli) anılan skandal, dünyanın da sayılı bankacılık krizleri arasında tarihteki yerini almıştır. İsmini finans piyasalarında borsada hisse senedi ve diğer menkul kıymet aracılığı, döviz operasyonları sayesinde 1970’lerden itibaren duyurmuş, 1980’de merhum Turgut Özal tarafından finans sektörünün Serbest Piyasa Ekonomisi adı altında değiştirilmesiyle girilen sıcak para yarışı ortamında, kısa zamanda “Banker Kastelli” adı altında, on bankanın pazarlama aracılık hizmetlerini yürütmeye başlamış, yıl içinde yaklaşık 550 bin kişinin yine yaklaşık 2,5 milyar dolar değerinde mevduatını yöneten kişi konumuna gelmiştir (https://www.sadecegercek.net/2017/06/banker-kastelli-kimdir.html ; Son Erişim Tarihi: 28.03.2018).

Ekonomi bakımından, Ponzi finans, ya da Ponzi oyunu, borcu borçla ödeme politikasıdır. Sonuç itibari ile bir ülkenin büyüme oranı reel faiz oranından büyük olduğunda ülke dilediği sürece Ponzi oyunu oynayabilir (Müge KARACAL, Hasan Fehmi BAKLACI ve Hakan YETKİNER, Küresel Kriz ve Risk Yönetimi: Yanılgılar ve Gerçekler, İzmir Ekonomi Üniversitesi Yayınları No:35, s.35).

Minsky, yaptığı çalışmada, borcun nasıl biriktiği, dağıtıldığı ve değerlendirildiğini temel öğe alarak bankalar ve finans kurumlarının birbirlerine daha bağımlı ve karmaşık hale geldikçe, bütün sistemi nasıl çökertebileceğini göstermiştir. Minsky’nin “finansal istikrarsızlık hipotezi”nin Hedge için kredi alanlar, spekülatif maksatlı kredi alanlar, Ponzi kredi alanlar olarak 3 tipi vardır. Ponzi sistemi, daha sonra gelen yatırımcıların parasını ilk yatırımlara ödeyerek olağanüstü kazançlar elde eden ve gerçek bir ticari faaliyeti kapsamayan bir sistemdir… (Emine FIRAT, Ramazan KURTOĞLU, “Finans Dünyasının Krizler Karşısındaki Belirsizliği Davranışsal Ekonomi”, Aksaray Üniversitesi İktisadi ve İdari Bilimler Fakültesi Dergisi 7(1) ss.94).

17- Saadet zinciri ile Ponzi finans arasındaki temel farklar aşağıdaki tablodadır:

| Tablo 2: Saadet Zinciri ve Ponzi Finans Farkı | ||

| Piramit veya Saadet Zincirinde Durum | Ponzi Yatırım Tipinde Durum | |

| Oltalama Şekli | Bir ödemede yüksek getiri sağlanmakta ve başka katılımcıların bulunması istenmektedir. | Para teslim edildiğinde, risksiz/düşük riskli, ama yüksek getirili bir işleyiş amaçlanmaktadır. |

| Ödemeler | Tek defada ödeme yapılmakta ya da birden çok katılım ödemesi yapılabilmektedir. Yeni katılımcı getirilmesine bağlı bir ödeme söz konudur. | Yeni katılımcı koşulu bulunmamaktadır. |

| Fail ile İlişki | Fail ile mağdur arasında ilişki olmayabilir ya da yeni katılımcılarla değişik aşamalarda ilişki kurulabilir. | Fail genellikle tüm katılımcılarla iletişim halinde bulunmaktadır. |

| Çalışma Yöntemi | Yeni katılımcılardan gelen paralar, öncelikli olarak üye sağlama komisyonu olarak ödenmektedir. | Yeni katılımcılardan gelen paralar, daha önceden katılan yatırımcılara taahhüt edilen getirilerin ödenmesinde kullanılmaktadır. |

| Çöküş | Hızlı olmakta, bu nedenle her aşamada katılımcı sayısının artarak devam etmesi gerekmektedir. | Mevcut katılımcılar paralarını yeniden yatırdıkları ya da yeni para getirdikleri sürece yavaş olmaktadır. |

Kaynak: Uğur GÜRSES, “Hamaseti milli tezgahı evrensel”, Hürriyet Gazetesi, 27.03.2018, http://www.hurriyet.com.tr/yazarlar/ugur-gurses/hamaseti-milli-tezgahi-evrensel-40785026 (Son Erişim Tarihi: 28.03.2018).

18- Esasen anormal oranlar verilmesinin ekonomik sebepleri de bulunmaktadır. “Ekonomisi iyi durumda olan ya da faizi baskılayan bir ülkede reel faiz oranları oldukça düşüktür. Böyle bir durumda eğer bu ülkede mali kesime ilişkin kurallar yeterince sağlam belirlenmemişse ortaya çıkan kişi veya kurumlar, piyasa faizlerinin ya da yasal olarak belirlenen faizlerin üzerinde faiz önererek kaynakları çekebilirler. Bu yolla her seferinde sisteme yeni girenden alınan paranın eski girenlerin faizinin ödenmesinde kullanılan bir saadet zinciri yaratabilirler. 1920 yılında ABD’de, posta kuponlarını kullanarak bu saadet zincirini bir sistem haline getiren Charles Ponzi, milyonlarca dolar kazanmış ancak sonu olmayan bu sistem çöküp de para yatıranlara paralarını ödeyemez hale gelince dolandırıcılıktan tutuklanarak hapse mahkum olmuştur. Bu sisteme Charles Ponzi’nin adından hareketle Ponzi Oyunu adı veriliyor. 1980’li yılların başında görünümü farklı ama sonucu benzer bir gelişme Türkiye’de yaşandı. Önceleri vatandaşların elindeki tasarruf bonolarını toplamaya başlayan ve kendilerine banker adını veren kişiler sonradan vatandaşın parasını alıp onlara yüksek faizler vermeye başladılar. O zaman bankaların mevduata verdiği reel faizler enflasyonun altındaydı. O nedenle vatandaşların bir bölümü paralarını yüksek faiz veren bu bankerlere yatırmaya yöneldi. Bu bankerlerin aldıkları paraları daha yüksek getiri sağlayacak alanlara yatırmaları mümkün değildi. Çünkü böyle alanlar yoktu. Sistem son gelenin parasını ilk gelene faiz olarak ödemek üzerine kurulmuş bir saadet zincirinden ibaretti. Ve işlemesi için mutlaka sisteme her seferinde daha çok kişinin girmesi gerekiyordu. Kimse bankerlerin aldığı paraları nasıl değerlendireceğini sormuyor, sadece yüksek faiz elde etmek için parasını yatırıyordu. Günün birinde Maliye Bakanı bankerlerin devlet garantisi altında olmadığını söyledi. Aslında böyle bir garantinin olmadığı biliniyordu ama yine de bu açıklama bir şok etkisi yaptı ve sisteme yeni müşteri girmez oldu. Yeni giriş olmayınca eskilerin de paraları ödenemez hale geldi. Bir anda sistem çöktü. Aslında burada bir balon bile yoktu. Çünkü balon olması için sanal değerin dayandığı bir reel varlık olması gerekiyor.” (Mahfi EĞİLMEZ, “Ekonomide Balon Nedir?”, 11.08.2013, http://www.mahfiegilmez.com/2013/08/ekonomide-balon-nedir.html; Son Erişim Tarihi: 28.03.2018).

19- Çalışma için bkz. Abdurrahman YILMAZ, “Türkiye’deki Dolandırıcılık Tipolojileri: Dolandırıcılık Olaylarının Kategorik Tasnifi ve Yapılış Şekilleri”, Aralık 2015; https://www.researchgate.net/publication/301565138_Turkiye'deki_Dolandiricilik_Tipolojileri_Dolandiricilik_Olaylarinin_Kategorik_Tasnifi_ve_Yapilis_Sekilleri_The_Fraud_Typologies_in_Turkey_The_Categorical_Classifications_and_Methods_of_Frauds (Son Erişim Tarihi: 28.03.2018).

Aynı çalışmada yer alan bilgilere göre, İngiltere ve Amerika’da rastlanılan başlıca dolandırıcılık tipleri de şöyledir:

| Tablo 3: İngiltere ve Amerika’da Karşılaşılan Dolandırıcılık Tipleri | |

| İngiltere | Amerika |

| - Piyango/Çekiliş - Para toplama - Yasadışı kazanç paylaşımı - Bonus ikramiye/hediye ya da hizmet - Yatırım dolandırıcılıkları - Kimlik dolandırıcılığı - Küçük işletmelere yönelik dolandırıcılıklar | - Mucizevi zayıflama - Sahte çekiliş/Ödül - Onaysız faturalandırma (üyelik) - Onaysız faturalandırma (internet hizmeti) - Asılsız evden çalışma fırsatı - Kredi yapılandırma - Borç yapılandırma |

20- Referans haberlerden birisi için bkz. https://www.cnnturk.com/fotogaleri/yasam/diger/turkiyenin-ve-dunyanin-en-unlu-dolandiricilari?page=21 (Son Erişim Tarihi: 28.03.2018)